“西光模式”硬科技资本局

近期,北京产权交易所官网上发布了两则关于西安中科光机投资控股有限公司(简称:西科控股)的公告。

其一是股权出售:第一大股东西安西光产业发展有限公司(简称:西光产业)拟出售西科控股6.5556%股权,作价2.30亿元。

其二则是增资项目:西科控股拟募集资金金额不超过5亿元,征集投资方数量不超过3个,主要用于硬科技空间建设与运营、硬科技共性技术平台、硬科技股权投资以及硬科技信息化平台建设等各项业务拓展。

来源:北京产权交易所官网

增资的同时大股东出售少部分股权,某种程度上,也为潜在的受让方提供了一个具有吸引力的投资机会。

多次增资

西科控股发源于中科院西安光机所,是从事科技成果转化、对外投融资、科技孵化器建设运营与服务的控股公司,形成了科技成果转化的“西光模式”。

成立十余年来,西科控股数次增资,已然吸引了一大批机构在此聚集。

根据天眼查数据,2012年,西科控股成立时注册资本为750万元,中科院西安光机所持股100%。2015年、2017年,西光所分别向西科控股增资两次,其注册资本增至6584.26万元。

2019年,西科控股首次引入外部机构,国家开发银行旗下的国家开发基金有限公司(简称:国开基金)向其增资。

2020年,国家开发银行旗下的国开科技创业投资有限责任公司(简称:国开科创)和中国农业银行旗下的农银金融资产投资有限公司(简称:农银投资)也加码了西科控股。

公开资料显示,国开基金、国开科创和农银投资向西科控股增资累计金额达到4.19亿元。

2022年年底,西科控股又获得了陕西财金投资管理有限责任公司与西安财金投资管理有限公司的近10亿元融资(其中包含新进股权融资8亿元,出让老股1.47亿元),地方国资机构加入。

2024年,西科控股的股东名单里,出现了西安财金稳远智领投资合伙企业(有限合伙)、中银金融资产投资有限公司的身影。

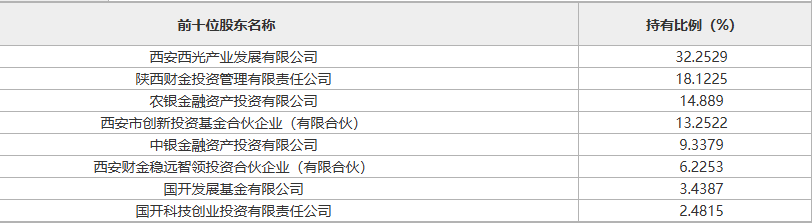

《每日经济新闻》记者注意到,截至此次增资公告发布,西科控股共有8名股东。

来源:北京产权交易所官网

其中,西光产业持股32.25%,为第一大股东;陕西财金投资管理有限责任公司持股18.12%;农银投资持股14.89%,西安市创新投资基金合伙企业(有限合伙)持股13.25%。中银投资、西安财金稳远智领投资合伙企业(有限合伙)、国开基金、国开科创分别持有西科控股9.34%、6.23%、3.44%、2.48%的股权。

从经营层面来看,根据公告披露,2021年至2023年,西科控股营业收入分别为16792.02万元、23404.44万元、22844.33万元,对应的净利润分别为56707.22万元、-4452.48万元、14465.21万元。

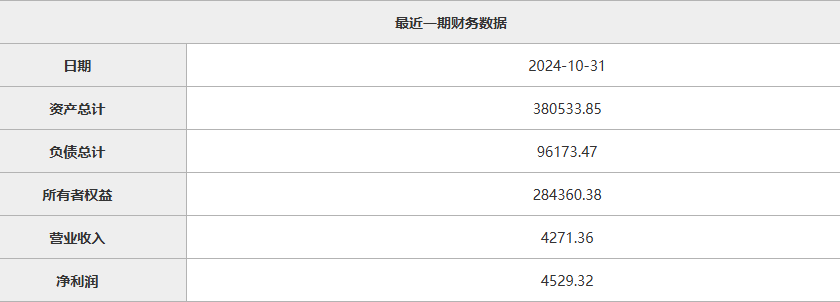

截至2024年10月31日,西科控股资产总计达到38.05亿元,负债总计9.62亿元。2024年前10个月,西科控股营业收入为4271.36万元,净利润则达到4529.32万元。

来源:北京产权交易所官网

6.5556%股权被转让

根据北京产权交易所公告,此次西科控股拟募集资金金额不超过5亿元,征集投资方数量不超过3个,主要用于硬科技空间建设与运营、硬科技共性技术平台、硬科技股权投资以及硬科技信息化平台建设等各项业务拓展。

这意味着,这笔募集资金将主要投入多个关键领域,以推动“硬科技”产业的发展。

值得关注的是,增资公告发布之前,西科控股第一大股东西光产业拟转让其持有的6.5556%股权,作价2.30亿元。若该股权转让项目先于增资项目成交,则需要征询该股权转让项目受让方是否行使对增资项目的优先认缴权。

来源:北京产权交易所官网

而股权转让,实际上也是引入新的投资者和合作伙伴的一种方式。对于原股东来讲,若上述部分股权转让成功,其仍持有西科控股25.6973%股权,不会导致标的企业的实际控制权发生转移。

知名经济学者、工信部信息通信经济专家委员会委员盘和林分析称,出售股权的原因可能有三:其一是流动性管理;其二是股权结构优化,释放更多股权给其他战略投资意向的潜在投资者;其三是传递市场信号,即想要引入新股东的信号。

关于增资及股权出售事宜,西科控股方回应称,“也是希望有战略协同的投资者,共同参与我们这种科创生态的建设,做深科技投资孵化的业务布局,继续打造成为全国有影响力的一个科技成果转化平台。”

“在股东的选择上,欢迎有业务协同的、有产业资源背景的股东加入,有效的促进目前投资孵化企业能做大做强。”西科控股方进一步表示。

“硬科技”投资版图

通常而言,“硬科技”涉及深度技术或前沿科学,相关产业要取得原创性、颠覆性成果,意味着更长的研发周期,其间资金需求量大且回报周期漫长。

在盘和林看来,“硬科技”投资要深入研究和评估,好项目难觅,既要关注投资风险,要有洞察力。投资机构要从长期投资视角看问题,要看到科技的成长性。再者要全方位支持,不只是资金,还有人才、服务的导入。

西科控股发源于研究所,深知硬科技企业和科研人员在发展初期面临的诸多困难。

2013年,西科控股联合中国科学院西安光机所产业化团队发起成立中科创星,主要投向具有成长潜力、拥有自主创新能力的初创期、早期科技型中小企业。

从规模来看,中科创星旗下管理基金包括西科天使一期、西科天使二期、西科天使三期、陕西光电子集成基金、北京硬科技创投基金等,累计总规模超100亿元。

而中科创星,目前也已成为国内早期投资的“明星机构”之一。

《2024年Q3中国最活跃机构系列榜单》显示,最活跃早期投资机构TOP30榜单中,中科创星位列第一。先进制造、新能源/新材料领域等行业投资榜单中,也出现了中科创星的身影。

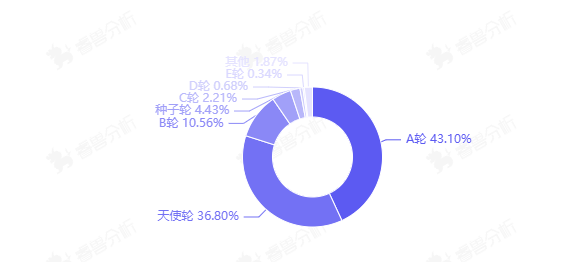

据睿兽分析数据,中科创星投资孵化硬科技企业超过490家,主要集中在A轮和天使轮,共占据中科创星总投资轮次的80%。有290余家企业在被投后已经进入下一轮投资,占比近60%。

来源:睿兽分析

头部机构赋能下,西科控股产业化平台已孵化出中科华芯、中科微光、奇芯光电等硬科技企业497家,总市值超过5000亿元,投资企业中科微至、炬光科技、源杰科技、飞天云动先后登陆科创板,20余家企业进入科创板辅导。

值得关注的是,进入2024年后,创投市场面临战略性调整:IPO节奏阶段性的收紧,创投基金退出难度进一步加大;优质项目的竞争激烈,早期投资和VC倾向于保持谨慎。

有调研数据显示,2024年上半年,国内整个创投市场的出资总金额同比下降30%左右,投资次数和金额也下滑近四成。

不过,中科创星似乎未有明显变化,其今年以来对外投资企业60余家,主要集中在智能制造和新材料两大领域,投资标的包括专注航天飞行器隔热防护涂层研发的蓝箭科技,氟化工、高性能材料领域的齐氟新材,以及“明星创业”企业智元机器人等。

“市场虽然一直有所变动,但科技创新的主旋律还是非常明确的,具备核心技术的企业还是会受到关注。”西科控股方表示,“下一步我们还是会继续聚焦自己有优势的这些领域和方向,硬科技以及一些未来产业等。”

每经记者注意到,除了为“硬科技”企业解决资金问题外,西科控股也在服务方面有所布局。

例如其发起成立了陕西光电子先导院,为硬科技企业提供公共技术平台,缩短创业周期;打造“曲率引擎”硬科技企业社区,将初创企业进一步聚集等。

根据公开资料,西科控股的硬科技企业社区已经入驻企业64家,高新技术企业占比85%以上,2023年入园企业经营收入总计超14.37亿元。